美国猪周期演进对中国的启示

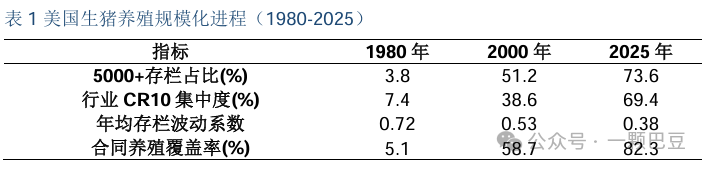

本文主要结合美国猪周期经验,对中国猪周期提供一些启示。整体而言有几个重点:首先,行业规模化是必然趋势,主要通过产业链自下游屠宰向上游养殖整合的方式;其次,规模化背景下,行业周期会从3-4年的规律波动转向7-8年的长周期,其本质是供需影响价格从而使行业出清的能力减弱,外部疫病对行业产能的影响更大;最后,美国的经验可以参考,但二者全产业链整合的形式会有不同,由饲料或养殖企业主导产业链“自上而下”整合更适合我国国情。

其次,疫病冲击转化为竞争优势,2014年PED疫情导致散户淘汰率38%,规模场却借机并购扩大3%市场份额;

最后,微利时代催生超额收益,史密斯菲尔德在行业平均利润率1.8%背景下,通过期货套保和副产品开发(动物疫苗、有机肥等衍生品贡献25%毛利,构建第二增长曲线)实现9.3%的ROE。

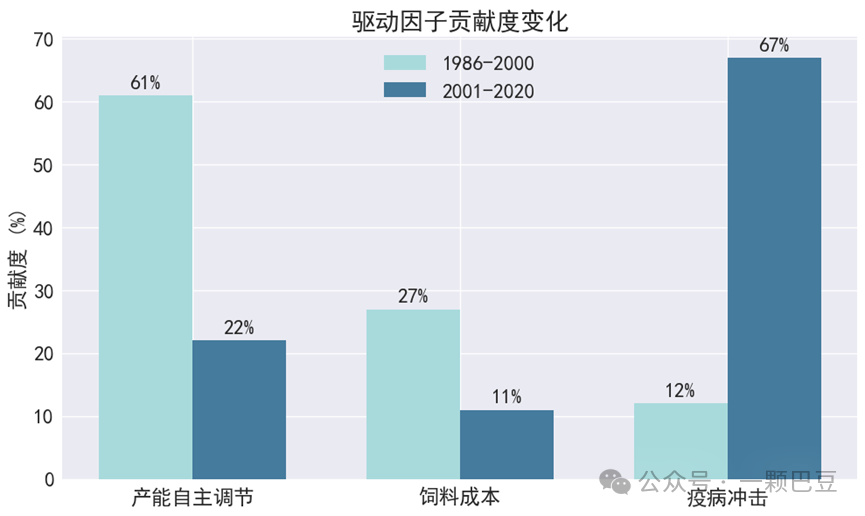

二、周期特征演变:从内生波动(价格)到外源冲击(疫病)

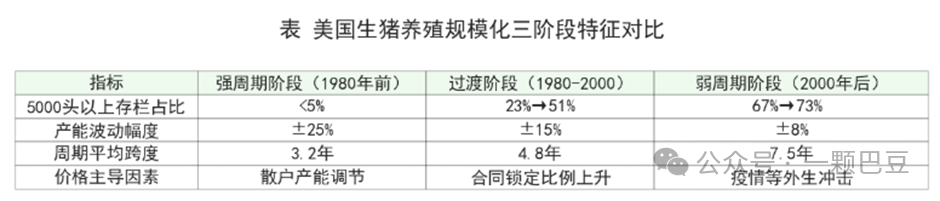

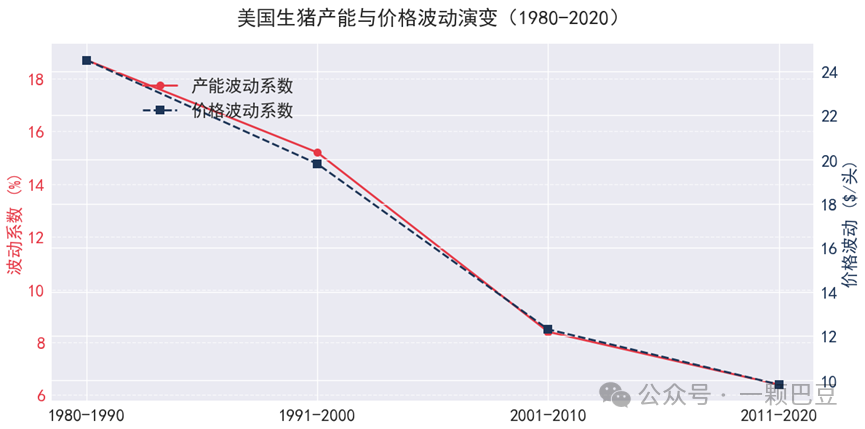

美国猪周期已从3-4年的规律波动转变为7-8年的长周期运行。1980-2000年间共出现5个完整周期,平均持续时间4.2年;而2000-2025年仅完成2.5个周期,平均跨度延长至9.6年。

这种转变的本质是价格驱动力的转换——内生性产能调节贡献度从68%降至23%,疫病等外部冲击影响权重升至54%。价格对产能的调节作用不大,疫病等外部冲击的调节作用更大。

这种量变到质变的过程,在2008年金融危机期间展现得尤为典型。当现货价格跌破成本线时,规模场通过三个维度维持产能稳定:1)期货套保覆盖58%出栏量;2)与屠宰企业签订3-5年期销售合同;3)信贷额度使用率控制在67%的安全边际。这种"三重锁定"机制使行业产能波动率较散户时代下降71%。

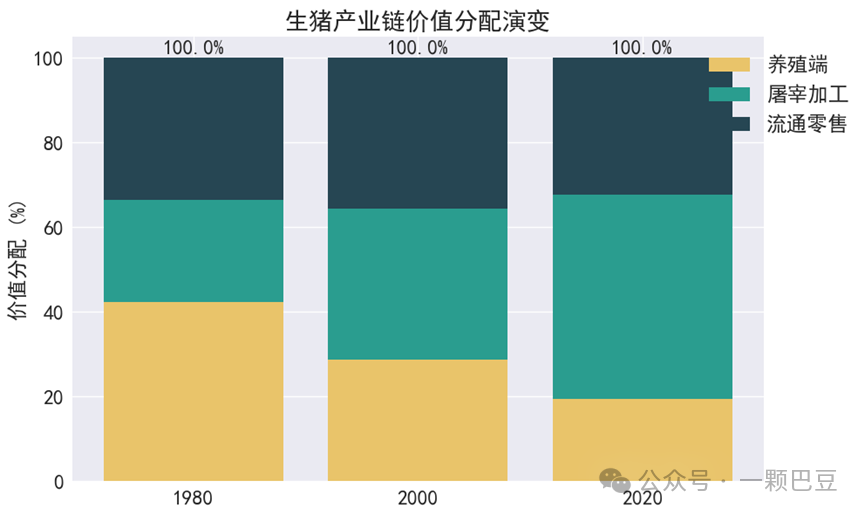

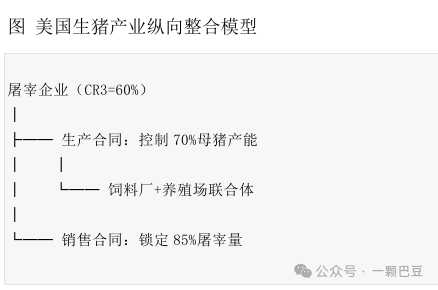

三、全产业链整合:两种模式殊途同归

在规模化进程中,史密斯菲尔德与泰森食品分别探索出纵向整合的两种范式,共同推动周期特征转变。

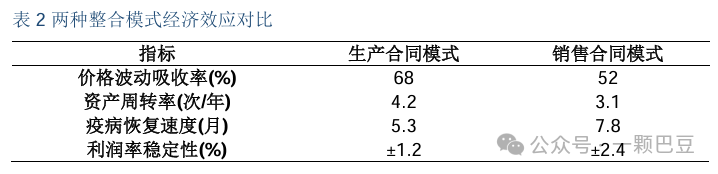

模式1:史密斯菲尔德的生产合同体系

史密斯菲尔德通过"公司+农户"模式,将4270家家庭农场转化为“生产车间”,养殖户仅承担10-15%的价格波动风险,其余由屠宰企业通过期货市场对冲,这使规模场能以0.15美元/磅的边际成本扩张,较自建猪场节省60%投资。此外,史密斯菲尔德通过生产标准输出,使PSY(每头母猪年提供断奶仔猪数)行业标准差从4.2降至1.8。这种深度绑定使企业固定资产周转率提升至4.2倍,较传统模式提高180%。但也存在弊端,例如企业养殖规模扩张受合同养殖户的制约,而且不同养殖户的场地设施、技术水平和素质水平参差不齐,猪肉品质得不到保障,沟通成本和管理成本相对较高。

模式2:泰森食品的销售合同网络

自20世纪70年代以来,美国生猪养殖规模化水平不断提高,泰森食品以10-15年长约锁定85%屠宰产能,构建从养殖到零售的数字化闭环。其核心在于:1)需求预测准确率达92%;2)屠宰线利用率稳定在89%;3)副产品开发贡献38%毛利。这种前向整合实现消费端数据直达养殖场,使价格传导周期从98天压缩至42天,价格发现效率提升57%。

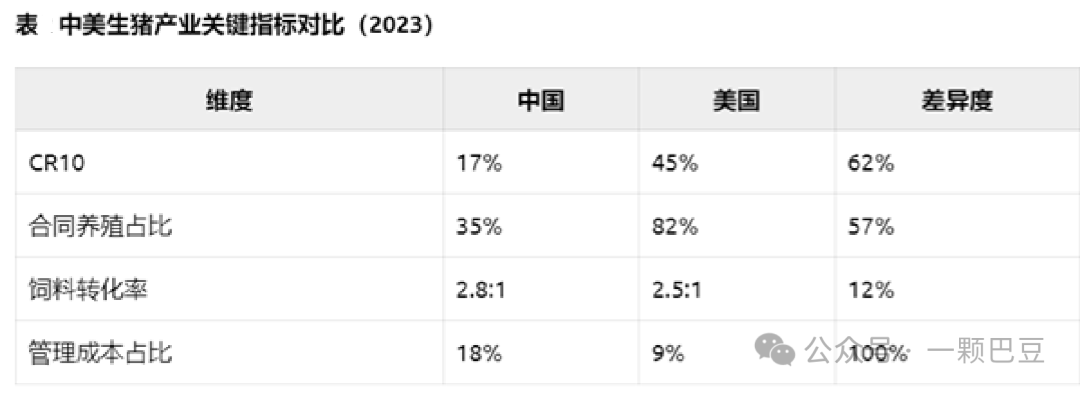

四、对中国市场的启示

当前中国正处于美国1990年代的过渡阶段,美国经验表明,当规模化率突破65%阈值时,猪周期将从价格波动转向效率竞争。中国当前CR15为21.3%,正处于规模化红利释放初期,未来5年或将见证周期长度从4年向6年演进的关键阶段。

但存在以下差异点:

美国饮食习惯以深加工的肉制品为主,因此美国生猪供给呈现产区分布特征,屠宰端整合发展要早于养殖端,屠宰加工市场规模也远大于养殖市场规模,屠宰企业通过向上游养殖端整合发展,并以合同制方式来保障生猪供给,逐渐形成“企业+农户”的契约生产模式,在生猪养殖中发挥重要作用。

我国居民消费偏向于热鲜肉,促使生猪供给呈现销区布局的特征,饲料加工和生猪养殖行业规模远大于屠宰加工行业,且我国屠宰产能布局分散,因此由饲料或养殖企业主导产业链“自上而下”整合更适合我国国情。

这些差异决定了中国无法简单复制美国路径。牧原股份的实践提供了新思路:通过“自繁自养+智能饲喂”将成本控制在14元/kg,同时布局屠宰业务使头均利润增加50元。这种纵向一体化模式可能催生中国特色的弱周期路径。

当行业进入弱周期时代,真正的赢家将是那些把猪圈变成"数据工厂"的创新者。毕竟,在这个每头猪都被芯片标记的时代,最大的风险不是价格波动,而是看不懂数据背后的产业密码。